ETFs leicht erklärt

ETFs leicht erklärt |

ETFs leicht erklärt

Börsenindex: DAX

|

| Der Deutsche Aktienindex oder DAX, ist der wichtigste Aktienindex Deutschlands. Die im DAX notierten 40 Aktiengesellschaften (z.B. Deutsche Bank, Telekom, Infineon, SAP, E.ON, BASF, Bayer, Mercedes Benz, Hello Fresh, Siemens, BMW) sind an der Frankfurter Börse notiert. |

Börsenindex: MSCI World

|

| Der MSCI World ist ein weltweiter Aktienindex der die Kursentwicklung von rund 1.600 Aktien aus 23 Industrieländern abbildet. Der MSCI World wird von dem amerikanischen Finanzdienstleister MSCI herausgegeben. Der größte Anteil wird in den Sektor Technologie investiert (z.B. Apple, Microsoft, Amazon und Alphabet). |

ETFs ohne Börsen- und Maklergebühren im Investmentdepot

Tradingkosten oder Transaktionsgebühren von 0,2% für den Kauf und Verkauf von ETFs

Im Investmentdepot sind ETFs günstig zu handeln, mit lediglich 0,2% Transaktionsgebühr, ohne Börsen- und Maklerspesen, da die ETFs direkt bei den Fondsgesellschaften zu fairen Preisen gekauft und verkauft werden.

ETFs mit Börsen- und Maklergebühren im Wertpapierdepot

Tradingkosten von 0,2% für den Kauf und Verkauf von ETFs zuzüglich Börsen- und Maklerspesen

Werden ETFs an der Börse gekauft, fallen zusätzlich zu den 0,2% Transaktionskosten Börsen- und Maklerspesen an. Es können teilweise auch hohe Preisdifferenzen zwischen Kauf- und Verkaufskursen anfallen, die an der Börse von den Börsenmaklern nach deren "eigenen Prinzipien" und machmal zum Nachteil der Fonds & ETF Anleger anfallen.

Für ETFs, die an der Börse gekauft werden, wird ein Wertpapierdepot eröffnet.

Sparplanfähige ETFs

| Keine passenden Fonds gefunden |

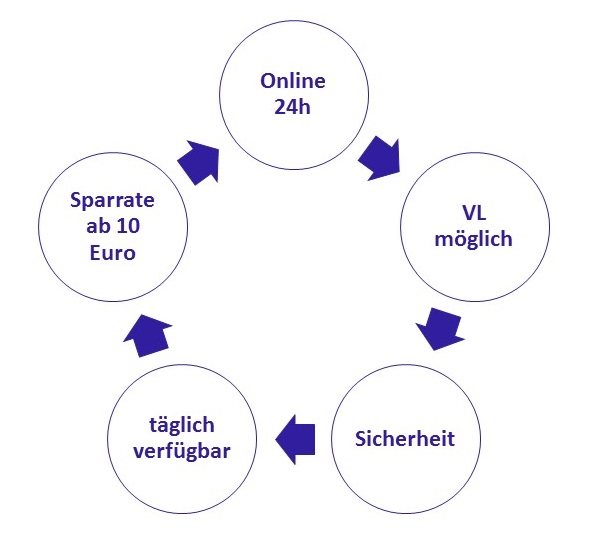

Die Vorteile im Überblick - Geldanlage in Fonds

Flexibel

| renditestarkes Sparen und Vermögensaufbau | |

| Sparrate ab 10€ monatlich | |

| jederzeit erweiterbares Depot (VL, BAV) | |

| jederzeit flexibel über Fondsanlage verfügen | |

| Sicherheit: Investmentfonds gesetzlich als Sondervermögen geschützt | |

| Tägliche Verfügbarkeit | |

| Online-Depotführung bei der Depotbank Ebase in Kooperation mit Invextra |

Sicher

![]()

Für Fondsgesellschaften gelten strenge rechtliche Vorschriften. Das Vermögen eines Investmentfonds ist gesetzlich als Sondervermögen geschützt vor einer möglichen Insolvenz der Fondsgesellschaft oder der Bank, durch die Einlagensicherung der Bank. Die Anlage der Kunden ist getrennt vom Kapital der Fondsgesellschaft.

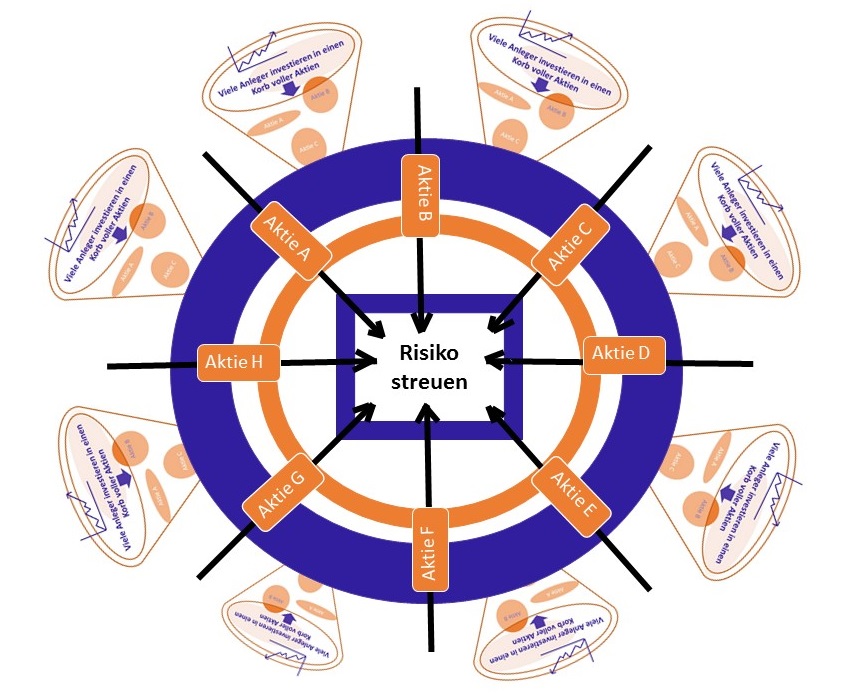

Risiko breit gestreut

Sie streuen das Risiko in verschiedene Vermögenswerte aus dem Index der nachgebildet wird. Die Anlage kann aus Aktien, Anleihen, Immobilien oder eine Mischung aus allen Kategorien bestehen. Verliert eines der Wertpapiere an Wert, können die anderen den Verlust wieder ausgleichen.

Sie streuen das Risiko in verschiedene Vermögenswerte aus dem Index der nachgebildet wird. Die Anlage kann aus Aktien, Anleihen, Immobilien oder eine Mischung aus allen Kategorien bestehen. Verliert eines der Wertpapiere an Wert, können die anderen den Verlust wieder ausgleichen.

Informiert

Über die Anlage in ETFs können Sie sich im Vorfeld schon gezielt informieren. Die Fondsgesellschaften stellen verbindliche Informationen zur Verfügung. Diese finden Sie in den wesentlichen Anlegerinformationen, im Verkaufsprospekt sowie in den jährlichen und halbjährlichen Rechenschaftsberichten der Fondsgesellschaften.

Vermögensbildung mit ETFs

Die renditestärkste Form der Vorsorge

Die Vermögensbildung mit ETFs erfreut sich durchweg steigender Beliebtheit. Dem konnte auch die neuliche Korrektur an den Aktienmärkten kein Abbruch tun. Kein Wunder, denn sie bietet langfristig immer noch die attraktivste Anlageform sowohl für risikoscheue als auch für wachstums- und chancenorientierte Anleger.

Einmalanlage in ETFs

Der Klassiker der Fondsanlage!

Die Einmalanlage in ETFs ist für jeden, der eine Geldsumme angespart hat oder aber z.B. eine Auszahlung aus einer Lebensversicherung erhält. Einmalanlagen in ETFs haben keine feste Laufzeit und man kann darüber jederzeit verfügen.

ETF-Sparplan

ETF-Sparplan einrichten

Mit einem monatlichen Sparplan ab 10,00 EUR aufwärts, kann man clever vorsorgen.

Kinder-Depot

Kostenlos bis zum 18. Geburtstag!

Mit einem ETF-Sparplan ab der Geburt geht Ihr Kind als Millionär in Rente! Je früher Sie beginnen, desto weniger müssen sie einzahlen! Um mit 65 Jahren als Millionär die Rente zu genießen, zahlt man für ein Kind ab der Geburt 35.880 Euro während der Ansparzeit für einen ETF-Sparplan mit 8% Jahresrendite.

ebase Depot online eröffnen und ETFs kaufen

Eröffnen Sie direkt online das Depot bei ebase: EINFACH - GÜNSTIG - SICHER

Das geht ganz einfach und schnell. Bitte halten Sie Ihren Personalausweis und Ihr Smartphone für das Video-Ident bereit und wählen einen Fonds aus. Alternativ können Sie auch ein Postident bei der Post durchführen, mit den ausgedruckten Unterlagen .

ebase Depot online eröffnenVideo zum ebase Depot

Kurzer Erklärfilm zum ebase Investmentdepot

Wie eröffne ich ein Depot? Wie sieht das Depot aus?

Das Depot ist bei der Depotbank ebase 24h online einsehbar.

WICHTIGER HINWEIS

Diese Informationen können nicht alleine die Grundlage für Ihre persönliche Anlageentscheidung sein. Die Informationen ersetzen nicht die gesetzlich (§ 19 Abs. 1 des Gesetzes über Kapitalanlagegesellschaften, KAGG) vorgeschriebenen Unterlagen (Verkaufsprospekt), die vor Abschluss eines Kaufvertrages über Wertpapier- sowie Geldmarkt-Sondervermögen zur Verfügung gestellt werden müssen. Nähere Informationen zu den einzelnen Fonds der Investmentgesellschaften entnehmen Sie bitte deren jeweiligen Verkaufsprospekten, die bei uns per E-Mail, telefonisch oder per Fax angefordert werden können.

Kontakt:

| Email: | ||

| Telefon: | +49 221 570960 | |

| Fax: | +49 221 5709620 |